運転資金とは会社運営に係る費用のことです。

企業が安定した経営を進めるために支払う仕入れ、従業員の給与などが運転資金に含まれます。

ただし、上記の意味を知っているだけでは企業経営をする上で不安が残ります。

事業が拡大する上で大きくなる運転資金を疎かにしていると、黒字倒産が発生するリスクもあるからです。

そこで本記事では、運転資金の意味、種類をわかりやすく解説します。

運転資金の調達方法についても解説していますので、事業拡大に向けての資金繰りに不安を感じている経営者の方もぜひご一読ください。

<<あわせて読みたい>>

目次

運転資金とは?

運転資金とは、会社運営に係る費用のことです。商品を販売しているのであれば、その仕入れ資金、人件費、広告宣伝費などが全て運転資金に含まれます。

このほか、オフィスを借りているのであれば賃貸料、この他従業員に交通費を支払っているのであれば交通費なども運転資金に含まれます。

運転資金が不足すると、企業の仕入れ、従業員への人件費の支払い、オフィス家賃支払いができなくなるため、企業経営が困難になります。このため、ベンチャー企業の経営者、財務担当者がまず注意するべきは運転資金といってもよいでしょう。

設備資金との違い

資金には大きく分けて2つの種類があります。先ほど紹介した運転資金と、設備資金です。運転資金が日々の会社運営に係る費用のことを示すのに対し、設備資金は企業が新たに投資をするときにかかる費用のことです。

例えば、企業がスケールし、新しい設備を購入することになった場合には、設備資金が必要になります。これは、先ほどの経常的にかかる運転資金とは性質が異なるものです。

具体的な設備費用としては、土地、建物、機械、備品、ソフトウェア、車両運搬具などがありますが、基本的に金額が大きくなる傾向があります。

このように、運転資金と設備資金とではその用途が異なるため、金融機関や政策金融公庫からの借入を行う場合には、両者の違いを明確にして資金調達をする必要があることを頭に留めておくとよいでしょう。

<<あわせて読みたい>>

運転資金と貸借対照表(BS)との関係

運転資金には従業員などの支払いを含むため、損益計算書(PL)項目から考えると思う方もいるかもしれませんが、実際は貸借対照表から計算をします。

詳しい実例は後ほど説明しますが、運転資金算出方法は以下の通りです。

運転資金=売掛債権 + 棚卸資産 – 仕入債務

式だとまだわかりづらいので、図で示すと以下のようになります。

| 売掛債権 | 売掛金・受取手形 |

| 買掛債務 | 買掛金・支払手形 |

| 棚卸資産 | 商品・仕掛品・原材料 |

上図が示しているのは、商品を販売する上で必ず生じるズレです。

日本では「ツケ」と呼ばれる文化が会社間取引でも使われています。実際には契約書を作成することが多いため、契約書がついているツケと考えてよいでしょう。

このツケに余裕をもって対処するために「運転資金」という考え方が使われていると整理しておくとわかりやすいでしょう。そしてこのツケは債権・債務という形で貸借対照表上に提示されます。このため、運転資金を考える際には貸借対照表の項目が使われるのです。

運転資金は売掛金 + 棚卸資産 – 買掛金で計算する

運転資金の計算式は以下の通りです。

運転資金 = 売掛金 + 棚卸資産 – 買掛金

上記を理解するために、商品を売上げた後の資金の流れを考えてみましょう。

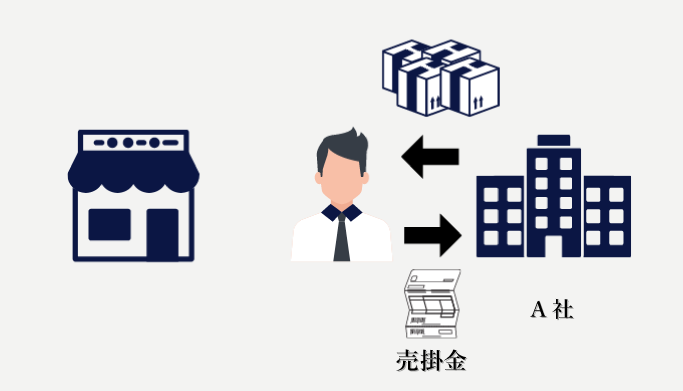

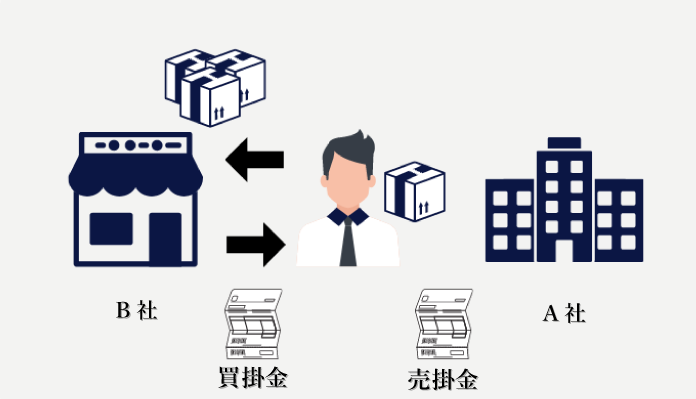

A社から商品を購入し、B社に販売する商社の商取引を考える。(ここではわかりやすく全て売掛金、買掛金の取引とする。)

①仕入れをする

自社はA社からまず仕入れをしますが、その際に発生するのが買掛金です。買掛金は信用取引に当たるため、買掛金発生時には現金での支払いは起こりません。

②販売をする

次に、仕入れた商品をB社に販売をしました。この際に発生するのが売掛金です。売掛金も買掛金同様に信用取引のため、現金による受領が発生していないことに注意してください。

また、必ずしも仕入れた商品が全て売れるとは限らないため、残った商品は棚卸資産として来月以降の販売となることにも留意してください。

③買掛金の支払いが発生する

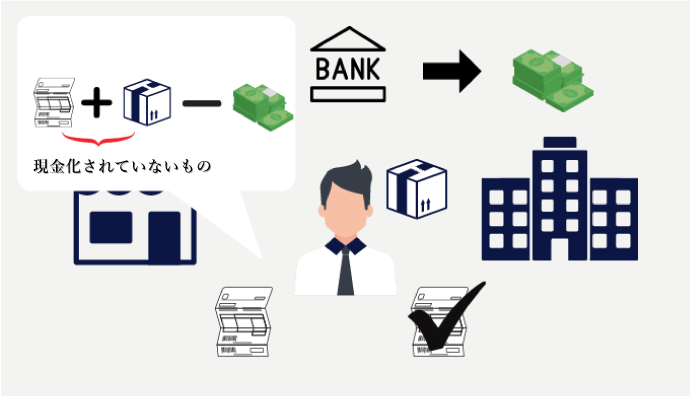

買掛金の支払い期日が訪れました。自社はA社の買掛金を精算するために現金を支払います。すると、帳簿上の金額でみると、手元に残るのは『「B社への売掛金」+「棚卸資産」-「A社への売掛金」』となります。

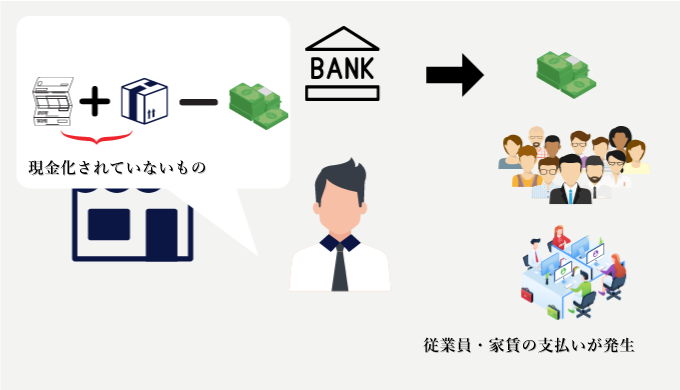

ただし、現金ベースで考えると、B社への売掛金と棚卸し資産は資金化できていません。この状況であっても、従業員への給与の支払いや、オフィス家賃の支払いなどは行わなければなりません。

④売掛金が資金化される

売掛金が資金化され、棚卸資産以外の当該取引に係る商品は全て精算されたことになります。

上記①〜④の取引を確認してきましたが、運転資金が発生しているのは③〜④です。この際、取引先の売掛金が資金化されるまでは、自社で差額分を補う必要が出てきます。

つまり、運転資金とは「掛け取引で生まれたキャッシュフローの差額に備えるための資金」と言い換えることができます。

上記の差分に備えるため、運転資金の調達が必要になります。

<<あわせて読みたい>>

運転資金の内容:固定費と変動費とは?

運転資金の内容には、従業員の給与、家賃などが含まれますが、大別すると固定費と変動費に分けることができます。

運転資金の削減を考える際には、変動費の削減から考えるのが最適です。

このため、両者の性質をそれぞれ解説します。

固定費

固定費とは、売上に左右されずに毎月固定で発生する費用のことです。皆さんの生活に置き換えるとわかりやすいのですが、携帯にかかる費用、家賃などを支払わないと現状の生活を維持することはできません。このため、通信費などは固定費に該当します。

会社における具体的な固定費の勘定科目は以下の通りです。

- 給与

- 賞与

- 福利厚生費

- 支払家賃

- リース料

上記の科目は会社を今まで通り経営していく上で欠かせないものになるため固定費に該当します。なお、人件費は一般に固定費と解釈されますが、残業費など働き方次第では削減が見込めるものに関しては、変動費として解釈されることがあります。

変動費

変動費とは、売上が変化することで変動する費用のことです。日常の生活に置き換えてみると、外注費や娯楽費などが変動費に該当します。

会社における変動費の項目は以下の通りです。

- 材料費

- 仕入原価

- 販売手数料

- 消耗品費

- 外注費

- 支払運賃

具体的な変動費と固定費については業種毎に変わることもあるため、より詳細を知りたい方は中小企業庁の「中小企業BCP策定運用方針」をご覧になることをおすすめします。

参考:中小企業BCP策定運用方針 | 中小企業庁

運転資金が不足する原因

運転資金は以下の式で算出されることを説明しました。

運転資金 = 売掛金 + 棚卸資産 – 買掛金

会社を経営する際にネックになるのが、運転資金が増加し借入が間に合わない事態です。

知らないうちに運転資金が膨らんでしまい金策に奔走しなければならない…という事態を防ぐために、運転資金が不足する原因を3つ解説します。

- 資金化のサイトが長い

- 棚卸資産の回転率が悪い

- 買掛金の決済タイミングが早い

それぞれについてわかりやすく解説します。

資金化のサイトが長い

運転資金が不足する際によくあるのが、販売先の資金化までのサイトが長いという問題です。

売掛金が発生してから、その後手形、でんさいなどの支払い方法をすることで資金化までのサイトが長くなってしまっている際は、企業内に滞留する売掛債権の総額が大きくなるため、運転資金が増加する傾向があります。

棚卸資産の回転率が悪い

棚卸資産の回転率が悪いと、運転資金が増大します。棚卸資産回転率とは以下の式で算出します。

棚卸資産回転率 = 売上高 ÷ 期末の棚卸資産

棚卸資産回転率は、期末の棚卸資産で計算するようにしますが、月毎に図りたい場合には月末の棚卸資産で計算しても問題はありません。

したがって、棚卸資産回転率が低いということは、販売できない量の仕入れを行なっているリスクや、不良品などが自社に滞留している恐れがあります。

このため、棚卸資産回転率が年々悪化している場合は、早急に原因を特定し対策を講じるのがよいでしょう。

買掛金の決済タイミングが早い

取引先の決済タイミングが早い場合にも運転資金は不足します。決済タイミングが早いとは、仕入先から商品を仕入れた後の支払いが早いことを示します。

例えば、販売先に対しては手形支払いを許容しているのに、自社の支払先には現金払いを行なっている場合などは、運転資金が増大する恐れがあります。

この場合、販売先への支払いサイトを遅らせてもらう、あるいは仕入れ先への支払サイトを伸ばしてもらうなどの対策が必要です。

<<あわせて読みたい>>

運転資金の種類

運転資金には固定費と変動費があることを説明しましたが、他にもその用途によって細かく分類分けすることができます。

特に、資金調達をする際は、運転資金の種類を銀行員や各担当者に説明をしなければならないタイミングが出てくるため、ここでは以下3つの運転資金について解説しましょう。

- 経常運転資金

- スポット資金

- 増加運転資金

それぞれについてわかりやすく解説します。

経常運転資金

運転資金の中で最もオーソドックスなのが「経常運転資金」です。経常運転資金とは、今まで通りの経営をするために必要な資金のことです。

このため、一般に「運転資金が増加した」などの表現を用いる場合にはこの「経常運転資金」を指していることが多いです。

スポット資金

スポット資金とは、一過性の運転資金の増加を示しています。ただし、次に説明する増加運転資金とは異なり、運転資金の増加が1年間でみると規則的に動くものがスポット資金に該当します。

例えば、毎年8月にボーナスを支給している会社、バレンタインデーに伴い2月にチョコの売上が増大する会社、ランドセルを販売しているため3〜4月にかけて売上が伸びる会社などは1年を通じて運転資金が増加する時期が既に判明しているため、スポット資金の調達が必要です。

増加運転資金

増加運転資金とは、事業が成長するにつれ運転資金が増加することで生じるものです。

売上が増加し、利益が十分に出ているのにも関わらず、企業が黒字倒産してしまうのは、増加運転資金が賄えなかった場合に該当します。

運転資金の調達方法

運転資金を調達する際には以下4つの方法が考えられます。

それぞれの方法について、わかりやすく解説します。

- 銀行からの借入

- 日本政策金融公庫からの借入

- ビジネスローン

- ファクタリング

銀行からの借入

運転資金の調達でまず検討できるのは、銀行からの融資です。銀行融資の場合、ビジネスローンやファクタリングと比較すると金利が安くなることが多いため、安く借入をしたい経営者の方におすすめの資金調達方法です。

ただし、銀行からの借入を行う場合には、銀行担当者に求められる資料が多く、審査も他の資金調達方法と比較すると難易度が高いため時間がかかるデメリットがあります。

資金繰り表や月次試算表を既に作成しており、増加運転資金などの前向きな運転資金が生じている場合には、銀行に相談をしてみるのもひとつの手段です。

日本政策金融公庫からの借入

借入を行う場合には、日本政策金融公庫から資金調達をする手段も検討できます。一般貸付の場合、運転資金は最大4,800万円までと限度が決まっていますが、元本の支払いを猶予できる据置期間がついているものもあります。

また、担保を不要とする融資も各種取り揃えられているため「できれば無担保で借入をしたい」という経営者の方にも日本政策金融公庫がおすすめできます。

参考:一般貸付 | 日本政策金融公庫

ビジネスローン

銀行借入や日本政策金融公庫からの融資の審査に落ちてしまった場合には、ビジネスローンを活用するのもひとつの手段です。

ただし、他の借入と比較すると金利が高く設定されていることがあるため、経常的に運転資金が発生している場合には、ビジネスローンの金利に注意しないと、利息の支払いに追われる事態に発展するケースもあるため注意しましょう。

ファクタリング

借入ではありませんが、ファクタリングによる資金調達も検討できます。ファクタリングとは、売掛債権をファクタリング会社に売却することで資金化を早める方法です。

ファクタリングは貸金ではないため、仮に売掛金に問題が発生した場合でも償還請求権が発生しません。このため、保険として売掛債権を売却し、資金化を早めている企業は散見されます。

また、資金調達までの審査が早く、ファクタリング会社によっては申請後最短1日での資金化が実現します。したがって、急ぎの運転資金調達の場合、ファクタリングを検討するのもよいでしょう。

ただし、銀行融資の金利と比べると手数料が割高になるケースがあるため、ファクタリングを検討する際には、本当に自社に必要かを検討してから始めるのがよいでしょう。

※償還請求権:特定のものに対し金銭の返還を求めること。ここでは売掛債権を指している。

参考:ファクタリングに関する注意喚起 | 金融庁

まとめ

本記事では、運転資金の意味、種類、実際の調達方法をわかりやすく解説しました。

ベンチャー企業を立ち上げる経営者の多くが、開業資金をどう集めるかを考えていますが、実はその後の資金繰りまで考えてはいなかったというケースは散見されます。

せっかく事業がスケールしたのに黒字で倒産してしまったということが起きないように、経営者の方は運転資金について正確に把握しておくとよいでしょう。

<<あわせて読みたい>>