目次

製造業で重視される「三現主義」とは?

日本の優良企業、とくにトヨタやホンダなどの世界的なメーカーにおいては、「三現主義」という考え方が重視されています。

「三現主義」とは、問題が発生した時は、「現場」に出向いて、「現物」に直接触れ、「現実」をとらえることを重視する考え方です。机上の空論ではなく、現実そのものをしっかり観察することが、問題解決につながるという意味ですが、生産現場だけではなく、経営問題全般に当てはまります。

<<あわせて読みたい>>

メタバースとは?メタバースの語源や意味、具体例をわかりやすく解説!

DXとは?なぜDXと略すの?デジタルトランスフォーメーションの意味や定義をわかりやすく解説

会計監査においても、「現実」を確認することが重要

筆者は、長年、大手監査法人で上場企業やIPO(新規上場)を目指す会社の会計監査に当たってきましたが、監査の世界でも、最も重要なのは、「実際に発生した事実」=「現実」を確認することです。

<<あわせて読みたい>>

IPOとは?その意味や知っておきたいメリット・デメリットをわかりやすく解説!

解決策は事実関係が整理できれば自然と見えるもの。

会計士は、監査の過程で、問題を発見すると、適宜、レポートにして経営者に報告しますが、監査の性質上、「解決策をアドバイスしてはいけない」ことになっています。「解決策のアドバイス」は、コンサルティングの分野であり、監査人としての独立性を保つために、法的に、「監査人は、経営上のアドバイスをしてはいけない」とされています。

しかし、解決策をアドバイスしなくても、問題の「現実」(事実関係)を整理して伝えるだけで、経営者からは感謝されます。なぜなら、事実関係が明確になれば、おのずと解決の方向性が見えることが多いからです。

逆に言えば、現実を直視しないがゆえに、あるいは、直視しているつもりでも、事実関係を正確に把握していないために経営問題の解決ができないケースが、意外に多いのではないかと感じます。

以下に、現実を直視しなかったゆえに、自社のM&A(売却)に失敗した事例をご紹介しましょう。

資金繰り難から、買収提案に応じることになったS社

S社の状況

S社は、運送業界で半世紀以上の歴史をもつ名門企業で、バブル期には年商100億円を超え、経常利益が10億以上も出ていました。しかし、昔ながらのオーナー経営を貫き、IPO(株式新規上場)はしていません。

バブル崩壊とともに、次第に業績が悪化し、年商も80億円程度に下がり、さらに受注単価が下がった関係で、経常赤字が続く状態になりました。

メインバンクからは、借入金の圧縮を強く迫られますが(いわゆる「貸しはがし」)、経営陣のリーダーシップの欠如から、経営再建策を実行できません。

そのため、メインバンクの仲介で、M&Aによって大企業の傘下に入ることで生き残りを図ることになりました。

希望

自力再建をあきらめたS社に、メインバンクが買収元(買い手)候補としてG社を紹介しました。G社は、年商数千億円の歴史ある上場企業です。本業は機械メーカーですが、自社の物流部門を強化するため、子会社化できる物流会社を探していました。

そのようなG社にとって、業績こそ悪いものの、湾岸地区に2か所の大規模な物流センターを構え、数百台のトラックと、よく訓練された千人近い従業員を持つS社は、願ってもない買収先でした。

銀行からG社による買収提案を聞くと、S社の経営陣も大喜びしました。G社の子会社になれば、資金繰りの苦労から解放されますし、業務量が増えるので、リストラせずとも黒字化できます。

さらに、G社の買収提案は大変紳士的なもので、「発行済み株式の51%を譲り渡して子会社になってほしい」が、「親会社からは、お目付け役の役員を派遣するだけで、現在の経営陣と社員は、そのまま会社に残って経営を続けてほしい」というものでした。

創業者から二代目に当たる社長や三代目の副社長にとっては、願ったりかなったりの提案であり、銀行の仲介のもと、すぐに買収交渉に入ることになりました。

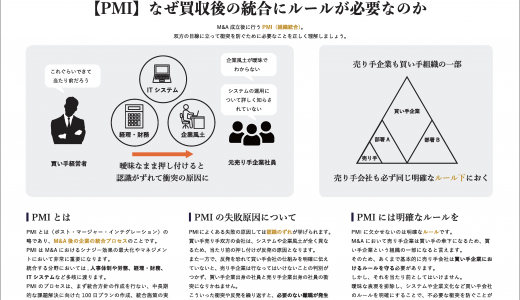

先方の財務調査

上場企業が、他の会社を買収する際には、「デューデリジェンス」という財務調査を行います。粉飾決算や簿外債務、資産の含み損の有無などを確かめて、それを買収価格に織り込むためです。

S社が買収提案の受け入れを伝えると、さっそくG社の依頼で、公認会計士のチームが調査にやって来ました。

財務調査は順調に進みました。バブル崩壊後に遅まきながら、IPO(株式新規上場)を検討し始めたS社は、90年代半ばから、公認会計士による会計監査を任意で受けていました。会計士の指導の下、内部統制も整備してきたので、会計帳簿も、管理体制も大きな問題はなく、当然、簿外債務などもありません。

数日間かけて帳簿や管理体制を調査したデューデリチームが満足して引き上げようとしたとき、事件は起こりました。真面目だけが取り柄で、気の小さな三代目の副社長が、突然、「簿外債務はありませんが、多額の含み損を抱えた資産があります」と言い出したのです。

バブル期に数十億円の借入を起こして取得したS社の物流センターの土地に「約10億円の含み損がある」と、副社長自ら、調査チームに伝えたのです。

経営者の理解の浅さが生んだ致命的なミス

土地の時価というのは算定が難しいものです。そのため、通常の財務調査では、簿価のままで評価し、含み損益を算定しないのが普通です。公認会計士は、会計の専門家であり、不動産評価の専門家ではないからです。

しかし、経営者が、自ら「含み損がある」と言えば、調査チームとしては無視できません。副社長が伝えた「土地の含み損10億円」が、そのまま調査報告書に採用されました。デューデリジェンスは、買収に伴うリスクを最大限取り込むのが目的だからです。

三代目のいう「土地の含み損」を織り込んで修正したB/Sを作成すると、S社はかなりの債務超過になりました。これはG社にとって想定外の重大な問題でした。

事実誤認により最善の相手先との関係を自らつぶす

自らの目で確認せず鵜吞みにした副社長

三代目の副社長は、監査を受けていた監査法人から、「物流センターの土地に10億円規模の含み損のリスクがある」旨のレポートを受け取っていました。それだけを根拠に、自社の土地の含み損を自己申告したのです。

しかし、公認会計士は、不動産の専門家ではありません。そのレポートは、「固定資産税評価額をもって、仮に土地の時価とみなした場合、最大10億円の含み損のリスクがある」と警告したものでした。同時に、正確な土地の時価評価には、「不動産鑑定士による鑑定が必要である」という「注意書き」もついていました。

固定資産税評価額の落とし罠

固定資産税評価額は、本来の時価(売却可能価格)とは、ある程度乖離しているものです。不動産が値上がりしているときは、時価より低くなりますし、不動産市況が悪化すると、一時的に時価より固定資産税評価額が高くなることもあります。

S社の保有する物流センターの土地は、もともと、バブル期に土地価格がどんどん値上がりしていたときに買った土地ですから、固定資産税評価額より、かなり高い金額で購入しています。B/Sでは購入金額で資産計上されますので、土地の簿価は、初めから固定資産税評価額より高い金額でした。固定資産税評価額をもって土地の時価と仮定すると、初めから多額の含み損があったことになります。

バブル崩壊後、都心の土地は値下がりが続いており、固定資産税評価額も下がりつつあったので、ますます簿価との差が大きくなり、一見すると、含み損が大きくなっているかのように見えました。

レポートを書いた監査法人は、リスクを警告するのが仕事ですから、固定資産税評価額という、考えられる限り下限の評価額を土地の時価とみなして、「含み損のリスク」を警告したわけです。

しかし、それはあくまで最大限のリスクを指摘しただけで、実際の土地の時価を算定しているわけではありません。

事実確認を怠ったことで悲惨な目に

バカ正直な三代目は、監査法人のレポートを妄信して、自社の物流センターの土地には、10億円以上の含み損があると思い込んでいました。

バブル崩壊後の一時期は、たしかに10億円近い含み損の状態になっていた時期もあったかもしれません。

しかし、S社の買収交渉が行われていた2000年代前半は、湾岸地域にタワーマンション建築ブームが起きていました。そのため、タワーマンションの開発に適した広い土地は、かえってバブル期よりも値上がりしていたのです。

10億円の含み損どころか、実際には、数億円の含み益があったのですが、そのことをS社の経営陣は知りませんでした。「現実」を見ていなかったのです。

もしも、三代目が、不動産鑑定士から正式な鑑定評価書を入手していれば、すぐに「含み益」に気が付いたはずです。本来なら、G社から好条件の買収提案があった段階で、不動産鑑定士に正式な不動産鑑定を依頼すべきでした。

しかし、「含み損があるはず」と思い込んでいた三代目は、正式な不動産鑑定によって含み損の金額がさらに膨らむことを恐れて鑑定評価を受けようとしませんでした。「現実」を確認することを意図的に避けたのでした。

S社の財務デューデリジェンスの報告書がG社の経営陣に提出されると、それまで買収に乗り気だったG社の姿勢が、一転して慎重になりました。

経常赤字でも、債務超過ではないという認識で買収を検討していたからです。

見限られたS社

G社内では、推進派と慎重派でだいぶ意見が割れたようで、最終的に、現経営陣から直接ヒアリングすることになりました。

G社の本社に呼ばれたS社の社長(二代目)と副社長(三代目)は、経営状況一般についてヒアリングを受けた後、問題の土地の含み損について質問されました。

そのときに、S社経営陣、とくに交渉責任者であった副社長が、「問題の土地について正確な含み損益を確認するため、不動産鑑定士による鑑定評価書を入手するので、もう少し時間をください」と訴えれば、まだよかったと思われます。

しかし、三代目の副社長は、監査法人のレポートをうのみにしたまま、「物流センターの土地には、たしかに10億円規模の含み損があり、当社は実質的に債務超過です」と、事実誤認の思い込みをそのまま伝えました。

現実を自ら確認しようとしない他人事のようなS社経営陣の態度が、「三現主義」を徹底している優良メーカーであるG社経営陣の心証をいたく害しました。

G社は、経営者ヒアリングの結果、S社の現経営陣は「経営者失格である」という判定を下しました。

しかし、G社は機械メーカーが本業であるため、物流企業のトップとして送り込める人材が社内にいません。そのため、S社を買収しても、赤字の垂れ流しになることを恐れて、買収提案を取り下げてしまいました。

創業家は失意の中、会社を追われることとなった

G社グループに入れると思い込んでいた社長や副社長は、買収中止の連絡をうけて、大変なショックを受けました。特に、交渉の責任者であった三代目の副社長は、ほとんどノイローゼ状態になりました。

その後、メインバンクからさらに厳しく借入金の圧縮を要求されるようになったS社は、G社よりも、はるかに悪い条件で、同業のA社に買収されました。

A社が、S社買収後に、問題の物流センターをマンション開発業者に売却したところ、10億円近い売却益が出て、銀行からの借入金を全額返せるほどのキャッシュが入ってきました。

A社は、事実上、タダ同然で、S社の経営権を取得できました。その上、3年ほどの内に、S社のオーナー一族を社内から追い出しました。オーナー一族からすれば、会社を乗っ取られたような形になり、まことに残念な結果になりました。

もし、S社の経営陣が、「三現主義」の発想をもって、不動産鑑定士による自社の物流センターの不動産鑑定を行っていれば、A社ではなく、紳士的なG社のグループに入ることができたでしょう。この事例を通じて、現実を正しく把握することの大切さを痛感した次第です。

<<あわせて読みたい>>