M&Aは、今や企業戦略に欠かせない要素となりつつあります。しかし最近の調査によると、これらの合併企業のうち、同業他社と比較して成功しているのは約半分に過ぎず、M&A事例が増えているにもかかわらず、成功率は向上していません。

一握りの企業は高いレベルの成功を繰り返し達成することが可能であり、その成功が総合的な優れた業績として表れることも示されていますが、その巧拙はどこに現れるのでしょうか?

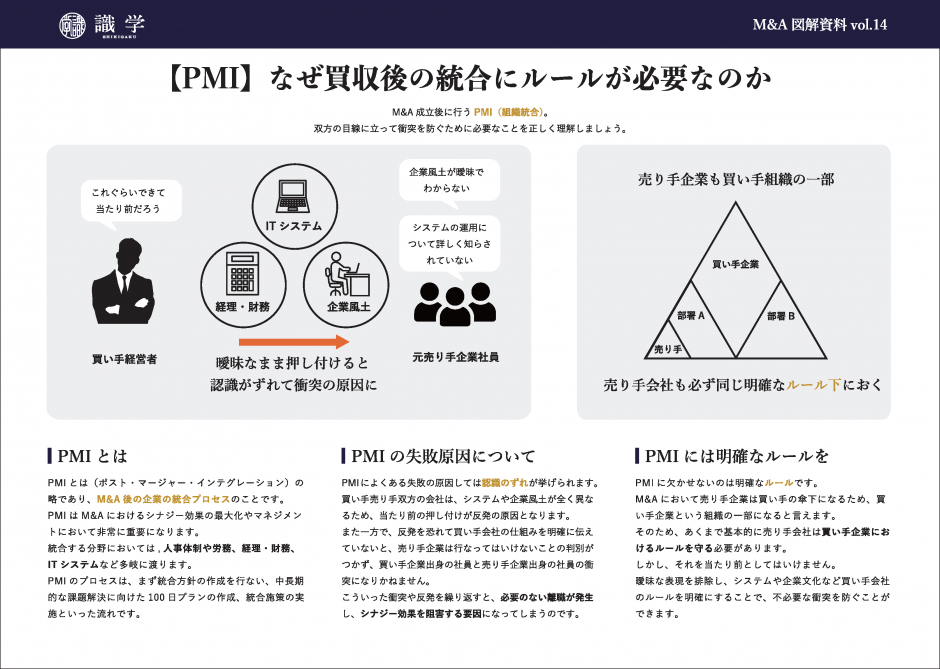

それは、Post Merger Integration(PMI)、つまり、M&A取引の実行後における当事者同士の統合プロセスによって変わることになります。

この記事では、そんなPMIについてわかりやすく解説していきます。

<<あわせて読みたい>>

目次

PMIとは

多くの企業にとってM&Aは成長の鍵となるものですが、中には価値を生み出せないものもあります。コストや収益面で大きなシナジー効果が期待できる案件であっても、景気や規制などの外部要因により、期待外れの結果に終わることがあるのです。

しかし、その大きな理由の一つは、企業が合併後の統合を、ディールが終了した後に起こるプロセスとして扱う傾向があることに起因します。つまり、PMIがうまくいっていないのです。

M&A後の統合には、取引が法的に完了する前に行うべき戦略的・戦術的な選択が含まれています。M&A取引の可能性を最大限に引き出すためには、複雑でユニークな課題に取り組まなければなりません。

M&A後の統合(PMI)を明確に定義し管理することは、取引の成否を最終的に決定することでもあり、取引を成功させるための最も重要な要素の一つです。統合後のアプローチを綿密に行うことで、リスクを最小限に抑え、機会損失を回避しながら、取引の最終的な成功を実現させるのです。

PMIの概要

PMIとは、経営統合後の新会社の企業価値向上に向けた統合プロセスのことを言います。

PMIは、M&Aの重要な側面の一つです。これは、潜在的な効率性とシナジーを最大限に高めることを目的とした、事業の結合と再編成の複雑なプロセスとして位置づけられます。

ただし一般的には、統合作業に時間をかければかけるほど、想定していたシナジーの実現が困難になる傾向があるとされています。

PMIの重要性

PMIの巧拙は、M&Aの成否を分けるほど重要です。買収や合併の過程で、多くの企業は大きな混乱を経験します。

その際、企業はM&Aに集中するあまり、合併後の統合(PMI)プロセスの重要性や複雑さを軽視しがちです。

しかし、実際には合併後の統合を成功させることは、M&Aの価値を実現し、最大化するために非常に重要な意味を持ちます。

ほとんどのM&Aでは、サプライチェーン、生産、バックオフィス機能(財務、人事、IT、法務)などを含む事業の複数の領域で、主要な機能や従業員を統合する必要があります。また、組織の文化が共通の基盤を見つける必要があるため、大混乱が生じるのは当然のことです。

M&Aによる複雑さに加えて、統合の段階では、時間的なプレッシャー、重大な決断、考慮すべき多くの利害関係者の関与などがあります。統合を成功させるためには、すべての要素が重要であり、また統合段階における事業の継続性への影響を最小限に抑える必要があります。

想定シナジーの獲得

多くの企業は、類似した製品や技術を組み合わせることで得られる潜在的なシナジー効果(相乗効果)を得ることができます。企業が合併することで得られるシナジー効果として、具体的には以下のようなものがあります。

従業員の統合

M&Aを通じてワークフローを再構築することで、ワークフローの効率を高め、ビジネス量の増加に対応することができるようになります。

技術の融合

類似した技術を融合することで、市場での戦略的優位性を獲得することができます。

コスト削減

統合により購買力が向上し、生産量の増加に伴う資材の必要性に応じてベンダーとより良い条件で交渉することで、コストを削減することができます。

市場の拡大

企業を統合することで、特定の市場での優位性を生み出したり、これまで利用できなかった市場に参入できる可能性があります。

M&AやPMIの活動の責任者

1. トップエグゼクティブとステークホルダー

PMIの成功要因の一つは、トップダウンで合併の価値を高めることにあります。

M&Aプロセスの開始時には、企業の経営陣は、銀行員、弁護士、コンサルタントなど、デューデリジェンスに関わるすべての潜在的なステークホルダーを集めなければなりません。

そして、合併後の統合の詳細について、最初からコミュニケーションを開始する必要があります。さらに言えば、M&A統合時のデューデリジェンス段階での一つ一つのコミュニケーションは、取引後の統合期間も視野に入れたものでなければなりません。

<<あわせて読みたい>>

2. ディリジェンスチームのメンバー

合併後の統合のベストプラクティスでは、作業のやり直しや重複した作業をせずに情報を保持・修正するために、ディリジェンスを行なったメンバーがチームの一員になるべきだとされています。

ディリジェンスと統合を同じメンバーで行うことで、継続性が生まれます。これは、PMIや買収後の統合という混沌とした時期には非常に重要なことです。

この継続性がもたらすメリットは数多くあります。

たとえば、あとでも説明するように、ディリジェンスチームのメンバーが、チームにデータを完全に伝えるのにかかる時間を考えてみてください。

また、ディリジェンスチームからの情報がすべて統合チームに届いたとしても、PMIを行うメンバーはデューデリジェンスの作業をすべて確認するでしょうか?ほとんどの場合、彼らは時間に追われているので、知識の欠落や見落としが発生するでしょう。

結果的に、最良かつ最も効率的な統合方法は、ディリジェンスと統合チームの間でオーバーラップさせることなのです。

3. 人的資源の管理者

M&A実務担当者の間では、M&A統合計画の重要性が認識されつつありますが、オペレーション部門では、あまりにも重要な「人」の要素が見落とされていることがあります。

このようなミスステップは従業員や顧客の喪失につながります。

このことを念頭に置いて、実務担当者は、ターゲット、従業員の地位や福利厚生、会社の将来に関する重要な情報を、合併後すぐに伝える準備をしておく必要があります。

買収する企業の重要な従業員データを早い段階で確認することは、非常に重要です。買収企業が従業員の配置に関する決定をすぐに行わないのは、雇用されている人々に関する情報が不足していることが原因である場合が多いです。

しかし、重要な経営判断が遅れると統合がより困難になり、従業員は不満や憤りを感じ、目標達成や新たなシナジー効果を生み出す可能性が損なわれます。

統合の際の留意事項: 友好的買収と敵対的買収

M&Aにはさまざまな形がありますが、統合のアプローチを決定する重要な要因の一つが、PMIの性質です。

すなわち、マネ―ジャーが将来のチームの一部となるような友好的な合併、マネ―ジャーがしばらくしてから良好な条件で離脱することを計画している中立的な買収、あるいは買収された会社のマネージャーにアクセスできない敵対的な買収といったパターンに寄る部分が大きいのです。

友好的でないM&Aであればあるほど、事前準備の段階がより重要になります。事前のデューデリジェンスが、被買収企業のマネージャーの知識やノウハウにアクセスできる唯一の機会となるかもしれません。

敵対的買収において、人材はデリケートなテーマです。

退職するリーダーや、退職するリーダーに追随する可能性のある他の従業員によって、貴重なリソースが失われるリスクがあります。

事業の継続性、データへのアクセス、重要なサービスへのアクセスについては、敵対的買収の際にリスク管理の観点から慎重に対処し、アクセス権やアカウント・パスワードの明確な移行を行う必要があります。

PMIのプロセス

PMIのトラブルは、しばしば取引の失敗や真の価値を引き出すことができない原因となります。そのため、M&A後の統合計画は取引の初期段階から始める必要があり、ベストプラクティス、不可欠なチームメンバー、それらを含めた統合計画を、取引が終了する前に確立する必要があります。

M&Aのリスクを回避し、潜在的な価値を引き出すための鍵となる「統合」の成功は大きな課題です。ここでは、タスクをより管理しやすくし、正しい結果を導くために企業が取り組むべきステップをいくつか紹介します。

一般に、統合後の企業が参加企業の事業を統合するために取るべき戦略として、PMIは、次の3つの段階を経て完了となります。

<<あわせて読みたい>>

成功要因の定義

すべてのM&A案件は、ビジネス、オペレーション、文化的な面で、独自のメリットと課題をもたらします。

このような違いに対応するために、企業はまず、合併後の統合作業の指針となる、一貫した成功要因を確立する必要があります。

M&Aの成功要因としては、「安定性の確保」「顧客志向の維持」「価値の確保と向上」「文化の統合」「従業員のコミュニケーション・福利厚生・定着の重視」、「戦略・プロセス・基幹システムの調整」などが挙げられます。

事前の準備

取引の価値を最大化するためには、早い段階での準備が必要です。合併後の統合がスムーズに行われれば、M&Aの潜在的な価値を高めることができるため、企業は取引が成立した後のことをできる限り前もって計画する必要があります。

合併後の統合計画は、取引が発表される数ヶ月前から始めるべきです。計画を始めるのに時間がかかりすぎたり、合併後の統合を担当する人が間違っていたりすると、最悪の事態を招きかねません。

まずは、PIM完了時になすべき要件を特定し、定義しておかなければなりません。

計画やその計画を達成するためのタスクが十分に定義されていなかったり、曖昧だったり、バラバラのチームで調整されていなかったりすると、統合は停滞するか、完全に崩壊してしまいます。

その結果、ロードマップが不明確なためにチームが停滞したり、集中力を欠いたりして、M&Aの真価を発揮できず、悲惨な結果になるでしょう。

以下のような事項については、予め決定しておくことが重要です。

- 財務オペレーション

- 企業文書の保持

- 管理体制

- データルームの作成

- 知的財産

- テクノロジー

- セールス&オペレーションプロセス

- 保険

- マテリアル契約

- マネジメント体制

- 独占禁止法/規制上のハードル

- 有形固定資産の識別

- 訴訟、環境、税務問題

- 顧客と従業員の維持

買い手が、会社運営の統合について明確に定義された出口基準を設定しない場合、正式に統合が完了したことを誰もが知ることは困難です。

明確な終了基準があれば、統合チームは何をいつまでに達成しなければならないかを知ることができます。

そこから逆算して、基準を満たすために必要なタスクを決定することが可能です。

一般的には、会計/財務、法務、人事、情報技術、営業、オペレーション、マーケティングなどの主要なプロセスや部門を中心に終了基準を設けるべきです。

各統合チームは、それぞれの分野の統合がいつ完了するかを決定するために、適切な終了基準を考えなければなりません。

したがって、早期に計画を開始し、複雑な企業統合に対応できるようにチームを設置することが重要です。

統合プロセスの計画は、実際には合併が発表される前から始めることができます。そして合併が発表されたら、すぐに統合を開始しましょう。統合を成功させるために、すぐに以下のことに取り組む必要があります。

まずは、統合計画の策定と実行を支援するために、コンサルティング会社に依頼するかどうかを決定しましょう。社内の帯域幅や技術的なスキルに制約がある場合には、統合成功のためにコンサルティングが不可欠です。

<<あわせて読みたい>>

デューデリジェンスと合併後の統合の連携

買収チームと統合チームの間の情報伝達は不完全なことが多いです。また、取引と統合の責任が分担されているため、統合チームが買収のさまざまな側面の背後にある取引戦略や目的の全容を理解していない場合もあります。

その結果、重要でない問題が優先されて解決されたり、逆に重要な問題が放置されたりして、リソースが無駄になる可能性があります。したがって、2つのプロセスをつなぐことが重要です。

そうしないと、レポートシステムサービスや顧客サービスの統合など、統合の重要な側面が損なわれてしまいます。

理想的には、2つの会社の統合はシームレスに行われるべきです。しかし、ほとんどの場合、それは困難なため、M&A担当者は特定の統合問題を理解し、優先順位をつけることが極めて重要です。

文化を考慮する

すべての企業には独自の企業文化があり、独自の運営方法があります。したがって、合併後の統合の重要な要素は、異なる企業文化を考慮し、それらをどのように統合するかということです。

これを実現するために、統合チームはデューデリジェンスの資料にアクセスする必要があります。これにより、様々な部門からの情報収集を効率化し、企業文化の違いを理解することができます。

PMIの具体的な手順

経営体制・組織の統合

M&Aを行う前に、しっかりとした事業戦略を立て、組織が統合に対応できるようにしておくことで、M&Aから利益を得られる可能性が高くなります。

他社を買収する前に、組織がスムーズな統合を実行するための計画、優先順位付け、リソースを確保する時間を準備する必要があります。

そして、買収の長期的な目的を明確にしておきます。それによって正しい戦略的意思決定であるかどうかが検証されるようになり、様々なステークホルダーの間で賛同を得ることができます。

取引が完了する前に組織構造や優先順位の変更を発表するのは危険です。クロージングの時期がずれたり、役員が他の場所に転職したり、市場が反応したりします。また、会社の特殊性が明らかになることもあります。

期限を決めて実行する

早急に組織やビジネスモデルの大きな決定をしてはいけません。買収したビジネスについては、ディールが終了した後に多くのことを学ぶことができます。

また、買収側がすべての意思決定をコントロールすると、被買収企業の中で「我々対彼ら」という意識が生まれてしまいます。期限を決め、計画的に進めていきましょう。

PMIを成功させるポイント

M&A完了予定日までに統合計画を作成

当たり前のように聞こえるかもしれませんが、取引前に統合されたビジネスがどのようなものか、シナジーの正確な源泉とその期待値を説明できなければ、取引実行後にも説明することはできません。

さらに、取引のための適切なデューデリジェンスを行う機会を失ってしまいます。

PMIの目標やスケジュールを明確化

案件を成功させるための主な条件は、取引のバリュードライバーを実現し、シナジー目標を達成することですでが、その実現には通常数ヶ月から数年を要します。

これを達成するためには、シナジー効果の獲得目標を経営陣の業績目標に組み込み、その目標が年次予算編成プロセスに組み込まれているかどうかを検証する必要があります。

PMIを実行する人材を確保

組織の中で誰が権力と影響力を持っているかをよく考えてください。例えば、ファミリービジネス(家族経営の会社)を買収するような場合、誰が最終的な経営意思決定をしているのか、CEOとCFOなのか、それともファミリーの取締役なのかを確認します。

シニアマネジメントだけではなく、人事や幅広い分野の代表者がテーブルについていることを確認してください。

組織全体の主要な代表者を特定しなければなりません。

被買収会社の従業員とのコミュニケーションを徹底

買収が発表されると、従業員は新しい組織の中で自分がどの位置にいるのか、あるいはいるのかを知りたがるのが普通です。

新しい上司は誰なのか?給料はどのように支払われるのか?そのためには、買い手が役割と責任の概要を、たとえそれが進行中のものであっても、迅速に示すことが必要です。

スタッフが混乱したり不安になったりすると、噂話が出てきます。何が起こっているのかわからなければ、常に最悪の事態を考えてしまいますから、被買収会社の従業員とのコミュニケーションは非常に重要な意味を持ちます。

経営陣がリーダーシップを発揮

M&A統合における最初の課題は、ビジョンと統合戦略を支える価値と取引の指針を定義し、決定することです。

経営陣の優先事項を最初からしっかりと把握することで、統合中のプログラムの整合性が促進されます。

M&A統合のリーダーとそのチームは、多くの場合、CEOや事業部の責任者と協力して、取引のバリュー・ドライバーを決定する必要があります。

また、事業部門の責任者と協力して、取引の背景や前提条件を理解し、取締役会に対するコミットメントをどのように定量化し、測定するかを明確に把握することも欠かせません。

その後、統合リーダーはこの情報をもとに、その企業のバリュー・ドライバーを文書化して伝え、ディールの価値を実現するために広範な統合チームがどのように働くかを説明する必要があります。

PMIが失敗した事例

ウォルマート

西友は、西武鉄道のオーナーであった堤一族が作った大手流通グループであるセゾングループの基幹企業の総合スーパーでした。

かつてのセゾングループといえば、西武百貨店、西友、セゾンカード、パルコ、良品計画(MUJI)、ロフト、ファミリーマートといった隆々たる流通企業を抱えた一大グループでしたが、1990年代の金融危機のあおりを受けて、2000年初頭の小売大再編期にグループは崩壊し、傘下の流通企業はバラバラに売却されました。

西武百貨店とロフトはセブン&アイ・ホールディングス、ファミリーマートは伊藤忠商事、パルコはJフロントリテイリング(大丸、松坂屋)、セゾンカードはみずほフィナンシャルグループ等、良品計画は離脱独立するなど散り散りとなりました。

こうした一連の流れの中で、大手スーパーの一角であった西友は、2002年にウォルマートの傘下に入ったものの、2018年にウォルマートは西友を売却し、日本事業から撤退することになりました。

ウォルマートは、業績不振にあえいでいた西友に対して、アメリカ流の合理的な流通システムを導入することで再生を図りました。

欧米式チェーンストアの効率性は、複数の店舗の流通加工を加工センターで集中的に作業すること(センターパック)でコスト低減を図ることにあり、これによって規模の利益を生み出し、その付加価値で競争しようとしたのです。

しかし、生鮮食品、特に魚食に関する食習慣の違いから、こうした効率化を進めることができませんでした。つまり、ウォルマートは、サプライチェーンの統合に失敗したのです。

みずほ銀行

第一勧業、富士、日本興業の3銀行のシステムを「みずほ銀行」として一本化するシステム統合で、統合の方針決定が紆余曲折し、システム統合のスケジュール・統合作業が遅れました。

予定していたシステム稼働テストの開始がずれ込み、十分な見極めができないまま開業したため、開業初日から現金自動預入払出機(ATM)の障害が発生、さらに公共料金の自動引き落としなどの口座振替に遅延が生じるトラブルが起きました。

<<あわせて読みたい>>

ブロックチェーンとは?技術の仕組みやメリット・デメリットをわかりやすく解説

PMIが成功した事例

サントリー

サントリーホールディングスは2014年1月、160億ドル(約1兆6000億円)で米蒸留酒最大手「ビーム」を買収しました。世界でも最も売れているバーボンウイスキー「ジムビーム」のほか「メーカーズマーク」「ラフロイグ」などのブランドを手に入れ、社名をビームサントリーに改めました。

サントリーは、PMIのプロセスにおいて、まずは人事権を掌握することから始めています。まず、サントリーの幹部がビームサントリーの取締役に名を連ねるようにし、買収翌年には、ビームサントリーの上級幹部と報酬を決める委員会を立ち上げています。

委員はサントリー側が決定し、監査役も新たにサントリーから送りこむことによって、ビームサントリーの経営を実質的に支配していきました。

JT

JTによる米国RJR NABISCOの子会社であるRJRインターナショナル(1999年)社、英国のGallaher(ギャラハー)社(2007年)の買収は、いずれも当時日本企業の海外企業買収で史上最大のものとして話題を呼びました。M&Aの教科書でも成功事例として取り上げられるJTの買収事例ですが、その成功要因は、事前調査によるところが大きいとされています。

ギャラハー買収後の統合は、徹底した事前研究・準備を行い、統合計画の策定・公表を100日間で達成しています。

RJRI買収時に統合まで8 ヶ月を要したのと比較しても、大幅に統合に要する期間を短縮することに成功しました。

JTが素早い統合を目指したのは、統合速度を速めることにより買収された側の不安を軽減することを狙ったものでした。

買収完了時には、新経営陣を公表し、新組織体系、レポートラインを早期に策定するなど、被買収企業側が合併後も迷うことなく、経営や事業運営に集中できる環境を整えたことが、JTの買収が成功したポイントです。

<<あわせて読みたい>>

メタバースとは?メタバースの語源や意味、具体例をわかりやすく解説!

DXとは?なぜDXと略すの?デジタルトランスフォーメーションの意味や定義をわかりやすく解説

おわりに

M&Aを成功させるためには、M&Aそのものよりも、その後の統合プロセスをどのように行うかが極めて重要であり、成否を分ける鍵となります。M&Aの成功要因は様々ですが、なぜM&Aを行ったのかをきちんと戦略として位置づけ、それを相手企業に説明し、従業員とのコミュニケーションを通じて文化の軋轢を乗り越えていくことが、PMIプロセスを成功させるポイントになることは間違いありません。

<<あわせて読みたい>>