中小企業が金融機関から運転資金の融資を受ける際には、多くのケースで経営者の個人保証(いわゆる「経営者保証」)が求められています。

しかし、経営者が個人保証を入れなければならない場合、経営者に会社の破綻リスクに関するプレッシャーがかかり過ぎてしまう可能性があります。

このような状態は、会社の経営上必ずしも好ましくありません。

金融機関が会社に対して融資をする際、経営者の個人保証を取るかどうかの一つの基準として参照されているのが、「経営者保証に関するガイドライン」(経営者保証ガイドライン)です。

経営者保証ガイドラインの内容を踏まえて会社の体制を整えれば、個人保証なしで事業用融資を受けられる可能性があります。

この記事では、経営者保証ガイドラインの内容を踏まえた上で、中小企業が個人保証なしでの事業用融資を受けるためのポイントを解説します。

目次

中小企業の側から見た経営者保証の功罪

経営者保証は、金融機関の要望により付されるものという要素が強いことは事実ですが、逆に中小企業側の視点から見ても、経営者保証のメリットは確かに存在します。

一方で、経営者保証なしの融資が受けられる場合に比べると、経営者としてはどうしても経営判断に制約がかかってしまうという側面もあります。

まずは、中小企業の側から見た経営者保証の功罪を明らかにしていきましょう。

経営者保証のメリット|信用力・融資可能性の拡大

中小企業にとって経営者保証の最大にして唯一のメリットは、信用力を上乗せすることによって、より多額かつ好条件の融資が受けられるという点にあります。

言うまでもなく、これは金融機関が中小企業向けの融資に際して、経営者保証を求める理由を裏から述べたものに過ぎません。

つまり、経営者保証により経営者のコミットが確保されることで、金融機関にとって会社がより信用できる借り手となるため、融資の条件が改善するという効果があります。

経営者保証のデメリット|萎縮効果・早期復活が困難

一方、経営者保証のデメリットは、大きく分けて以下の2点であると言われています。

①経営への萎縮効果が生ずること

経営者が会社の債務を個人保証している場合、会社が債務を支払えなくなると、経営者が代わりにその債務を支払わなければなりません。

すると経営者としては、支払不能・債務超過になるリスクを負ってまで新規ビジネスに着手したり、多額の事業投資を行ったりするインセンティブが大きく削られることになります。

つまり、経営者保証には、経営者が積極的な経営を行うことに対して萎縮効果を生じさせる弊害があるといえます。

②会社破産後、経営者の早期復活が困難になること

経営者保証が行われているケースでは、会社が破産した場合、経営者個人も連鎖破産をすることが必至となります。

法的には、経営者個人が破産したとしても、その後新しく事業を起こして、経営者として再出発することが制限されるわけではありません。

しかし実際問題として、経営者個人も一度経済的に破綻してしまうことになりますので、再出発にはある程度の時間がかかってしまうのが通常です。

つまり、経営者保証には、会社破産後の経営者の再起を遅らせる弊害があるといえます。

民法改正でも経営者保証はノータッチ

上記のような弊害から、2020年4月1日から施行された改正民法の内容を議論する法制審議会において、経営者保証の制限についても議論が行われました。

しかし、結局は経営者保証にも有用な場合があることは否定できず、民事法による強力な規制は不適当であるとして、経営者保証は新たな規制の対象から除かれることとなりました。

経営者保証ガイドラインとは?

しかし、中小企業が経営者保証以外の方法により信用力を高めることができれば、経営者保証なしで事業用融資を受けられる可能性に繋がります。

そのための指針となるのが、経営者保証ガイドラインです。

経営者保証に依存しない融資を促進するための自主ルール

経営者保証ガイドラインは、中小企業庁と金融庁が共同で設置した有識者会議である「中小企業における個人保証等の在り方研究会」が平成25年12月に発表したガイドラインです。

(参考:「経営者保証に関するガイドライン」

https://www.zenginkyo.or.jp/fileadmin/res/abstract/adr/sme/guideline.pdf)

経営者保証ガイドラインに法的拘束力はありませんが、銀行をはじめとする多くの金融機関が準拠すべき自主ルールとして、実務上有効に機能しています。

経営者保証ガイドラインは、経営者保証の弊害に関する問題意識を前提として、経営者保証に依存しない融資を促進することを目的の一つとしています。

個人保証なしで融資を受けるための要件は?

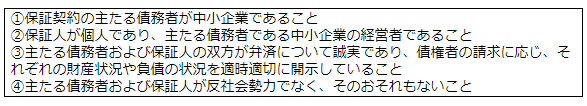

経営者保証ガイドラインの適用対象となるのは、以下の要件を満たす場合です。

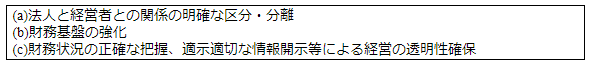

これらに加えて、会社および経営者に対しては、以下の対応が求められます。

金融機関が、経営者保証を外してよいかどうかを判断する際には、会社と経営者が上記の対応を適切に行っているかという点が重点的に考慮されます。

要件を満たしていなくても個人保証を外せる場合あり

ただし実際には、経営者保証ガイドラインは、経営者保証を外してよいケースに関する一つの基準を提供しているに過ぎません。

金融機関の与信判断は結局、借り手の信用力を総合的に考慮して行われます。

そのため、経営者保証ガイドラインの要件をすべて充足していなくても、その他の要素がプラス材料となって、経営者保証なしでの事業用融資を受けられるケースもあります。

個人保証を外すことに成功した事例

金融庁は、経営者保証ガイドラインの活用事例を公表しています。

(参考:「「経営者保証に関するガイドライン」の活用に係る参考事例集」

https://www.fsa.go.jp/status/hoshou_jirei.pdf)

これらの参考事例から、経営者保証を外すことに成功した事例を2つ紹介します。

事例①:経営者保証ガイドラインの要件が充足されたケース

(出典:上記参考事例集・事例1)

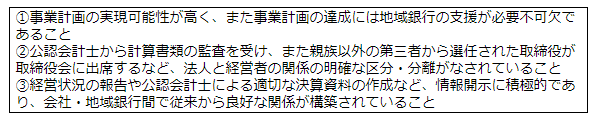

宿泊業者の新事業計画に関して、地域銀行に対して10億円の運転資金の申し込みが行われました。

このケースでは、経営者保証ガイドラインの要件をすべて充足した上で、経営者保証なしの融資に関する審査が行われました。

地域銀行による審査の結果、以下の点などを考慮して、経営者保証なしの事業用融資が実現しました。

事例②:要件未充足にもかかわらず個人保証が外れたケース

(出典:上記参考事例集・事例14)

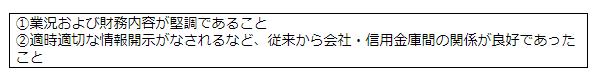

高速道路等の道路舗装工事などを行う会社が、信用金庫に対して、経営者保証なしでの1億円の融資を申し込みました。

このケースでは、法人・個人の資産および経理の分離の面で、経営者保証ガイドラインの要件を充足しているとは言えない状況でした。

しかし、以下の点を総合的に考慮した上で、信用金庫は経営者保証なしでの融資を決断しました。

まとめ

上記の事例からもわかるように、中小企業が経営者保証なしでの事業用融資を受けるためには、経営者保証ガイドラインに沿って会社の体制を整えることもさることながら、地域の金融機関と普段から良好な関係を築いておくことも重要になります。

そのため、会社の財務状況や金融機関への報告態勢を整えることと並行して、地域の金融機関と密にコミュニケーションを取るようにしましょう。

自社の事業の安定性・将来性について日頃からアピールしておくことが、経営者保証を付さない事業用融資を受けるための近道となります。